Сигнал силы.

Сигнал “Кульминация предложения» («конец предложения”, «кульминация продаж») образуется, когда товар на бирже торгуется по цене меньшей, чем равновесная. На графике это отображается как:

— апбары с узким или (!) широким спредом.

— объем гораздо больше среднего.

— цена закрытия чаще в середине бара.

Широкий спред — паника, ажиотаж. Не эластичный спрос.

Слабые игроки спешат вскочить в последний вагон уходящего поезда.

В терминологии VSA — это может называться «кульминацией продаж».

Узкий спред — сильные игроки используют волну предложений, чтобы скупить подешевле акции по «оптовой» цене.

Слабые игроки спешат на рынок, побыстрее продать свои стремительно обесценивающиеся акции. Сильные скупают их немедленно. Цена просто не успевает упасть. Это похоже на электронную игру — волк подставил корзину и ждет, пока упадут все яйца.

В терминологии VSA — это может называться «bag holding» — «подставленная сумка».

Правильное место для сигнала “кульминация предложения”:

— после продолжительного даунтренда.

— рекордно низкая цена

— на уровне где ранее была сила.

— над уровнями поддержки

Как этот принцип описывает эксперт VSA Филипп Фристон, инвестор с 25 летним стажем:

Описание:

Даун-бар с объемом от высокого до сверхвысокого, должен содержать покупки профессионалов, особенно если минимум находится в зоне новых/рекордных минимумов и следующий бар – ап-бар. Одна или несколько групп профессионалов решили, что лежащий на минимумах рынок – это выгодное приобретение, поэтому вошли в рынок и начали скупать, поглощая предложение. Покрытие коротких позиций добавит объема.Фон:

В фоне должен быть четкий тренд вниз. Слабые держатели в конечном итоге запаникуют и распродадут всё независимо от цены, предлагая профессионалам возможность приобрести акции по хорошей цене. Только покупка профессионалами может остановить движение вниз. Покрытие коротких позиций добавит объема. Это должно быть сделано на даун-барах, так, чтобы не поднимать цены против них. Изучите фон тщательно.Будущее:

Следующий бар должен быть ап-баром, для подтверждения. Рынку, возможно, потребуется дальнейшее накопление перед началом движения вверх, так что будьте терпеливы. Профессионалы делают это за счет продажи небольшого количества своих акций, чтобы подтолкнуть цены обратно к минимумам. Тем не менее, в целом они покупают больше, чем продают. Запомните: этот индикатор дает сигнал появляющегося спроса, но предложение еще присутствует. Рынок не пойдёт далеко вверх (не поднимет цену высоко), пока специалисты не удостоверятся, закончилось ли предложение. Это они делают с помощью встрясок и тестирования. Встряски, это как правило, бары на широком спреде вниз, закрытие вблизи максимумов. Если объем низок — это становится баром, похожим на тестирование и показывает отсутствие предложения. Если объём на встряске высокий — ожидайте тестирование позднее. Идеальный тест возвращается обратно в зону где раньше был высокий объем. Тест должен быть снижением цены со спредом от узкого до среднего, с закрытием в середине или на максимумах, на низком объёме. Низкий объем предполагает, что предложение закончилось.

Помните, что если рынок все еще слаб, то вам следует ожидать: ап-бары с высоким объёмом, закрытие возле максимумов, со следующим даун-баром, ап-трасты, особенно на большом объеме, и отсутствие спроса.

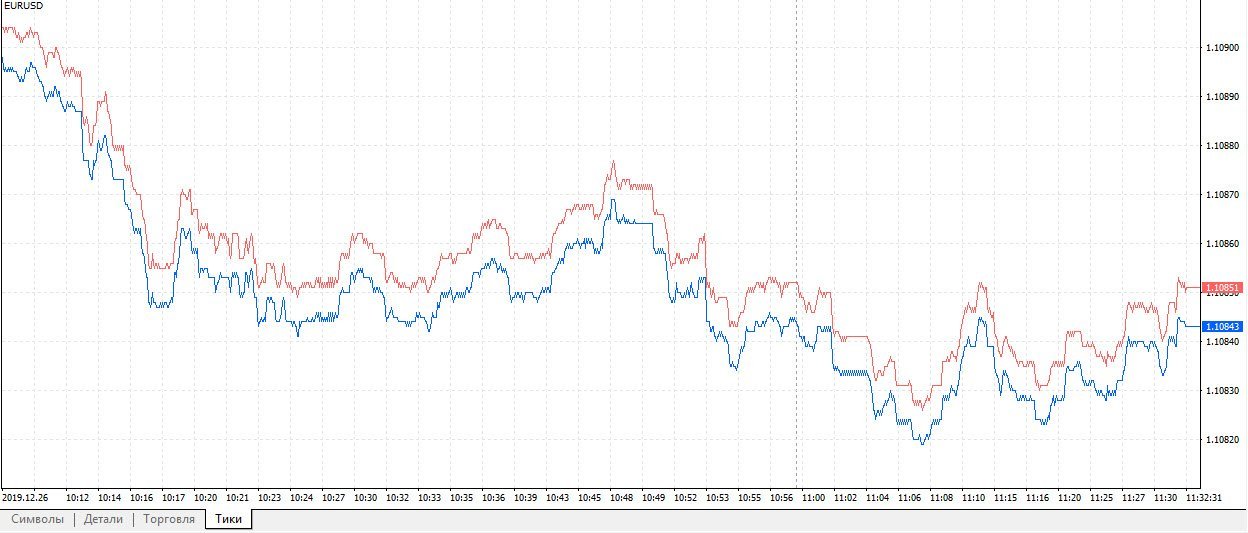

Пример 1. Фьючерсы евродоллар. Таймфрейм 1ч.

- Маленькая красная стрелка. Высокий объем. Кульминация предложения внутри дня на узком спреде. В четверг вышли «плохие новости». Цена повалилась вниз. Трейдеры бросились продавать евро, все их продажи были скуплены на уровне 1,3, о чем свидетельствует сужающийся спред. Это нельзя назвать bag holding, потому что цена не опустилась до нового минимума, но в любом случае такое поведение свидетельствует о спросе, удерживающем рынок от снижения. На следующей неделе цена пошла вверх.

- Перед прорывом вверх — нет предложения (красная стрелка). На прорыве вверх — большой объем. Это не кульминация спроса, а спрос, поглощающий предложение. Это сигнал силы, возникающий при пробое старого уровня сопротивления. Не путай с кульминацией спроса (сигнал слабости).

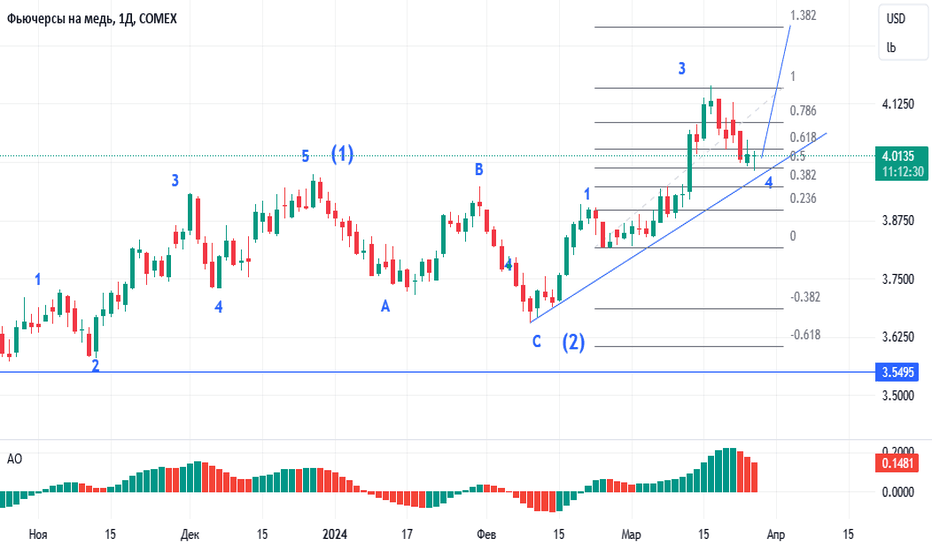

Пример 2. Фьючерсы медь. Таймфрейм 3ч.

Кульминация предложения на узком спреде. Сильные игроки посчитали цену привлекательной, раскрыли свои сумки (bag) и скупили всю волну предложения. Как следствие, на следующий день цена начала расти.

Пример 3. Фьючерсы нефть. Таймфрейм 1ч.

- Кульминация предложения на широком спреде (большая красная стрелка). Даунбар на высоком объеме, закрытие в середине.

- Далее следуют сигналы «нет предложения» (малые красные стрелки). Предложение иссякло.

- Зеленые стрелки — растущий объем на апбарах. Волна спроса после сигналов слабости.