Спринги (Пружины) и Аптрасты (Выбросы)

By Hank Pruden

Трейдинг вершин и оснований может быть опасной, но понимание таких концепций Wyckoffа как пружины (spring)и выбросы (upthrust) позволит Вам идентифицировать торговые установки с низкой степенью риска и высокой доходностью, основанные на ложных прорывах.

Прежде, чем рудименты технического анализа распространились подобно лесному пожару через Интернет, широкая публика или “толпа” присоединялась к тренду только после того, как он был хорошо виден.

Однако, в настоящее время “толпа” часто врывается в акцию, сектор или рынок при первых признаках ценового прорыва из зоны скопления. Но как когда-то сказал Джозеф Granville, известный технический аналитик и торговец: “[На рынках] очевидное является, очевидно, неправильным.”

Если толпа врывается во время прорыва, кто остается на другой стороне сделки? Ответ — лучше информированные профессионалы, которые действуют в соответствии с другим старым высказыванием, “не нужно бежать за дураками.” Следовательно, если Вы хотите торговать как профессионал, и не оказаться среди дураков, Вы возможно захотите скорее продать прорыв, а не купить его — особенно, когда проанализируете популярные акции.

Чтобы не быть пойманным с толпой, Вы должны рассматривать покупку пружин (спрингов) и продажу выбросов (аптрастов) — двух мощных, но часто пропускаемых принципов Ричарда D. Вайкоффа, раннего защитника технического анализа, который расшифровал лучшие методы известных торговцев начала 1900-ых. Его принципы и последовательности, известные как “метод Вайкоффа,” основаны на чтении графических паттернов.

Не ожидайте обнаруживать точные механические правила в методе Вайкоффа — вместо этого, Вы найдете способность понять сущность, общие и руководящие принципы, которые помогут Вам интерпретировать поведение рынка.

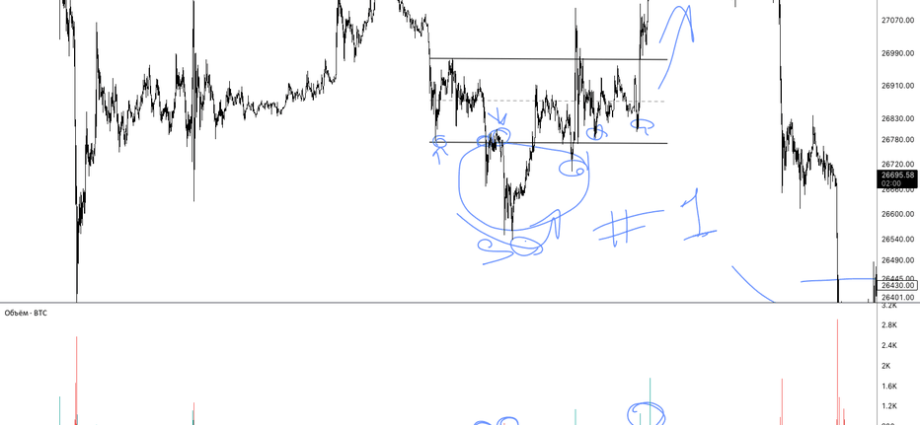

Паттерны

Пружина, спринг, трамплин — ценовое движение ниже уровня поддержки торгового диапазона, которое разворачивается и возвращается в диапазон. Спринг — пример «медвежьего капкана», потому что снижение ниже поддержки, кажется показывает возобновление даунтренда — направленного движения вниз. В действительности, тем не менее, снижение отмечает окончание тренда вниз, заманивая таким образом в ловушку опоздавших продавцов, или медведей. Степень предложения, или сила продавцов, может быть оценена глубиной ценового движения к новым минимумам и соответствующему этому проникновению уровнем объема.

Выброс — противоположность пружины. Это — ценовое движение выше уровня сопротивления торгового диапазона, которое быстро разворачивается и возвращается в торговый диапазон. Выброс — “бычья ловушка” — он, кажется, показывает начало тенденции к повышению, но в действительности отмечает окончание движения. Величина выброса может быть определена степенью ценового движения к новым максимумам и соответствующему этому движению уровнем объем.

Спринги и выбросы делятся на три типа — Номер 3, Номер 2 и Номер 1.

Правила

Спрингом Номер 3 называется скромный прорыв поддержки, сопровождаемый объемом, который относительно легче, чем объем предшествующего нижненаправленного движения. Неглубокое ценовое проникновение и низкий объем показывают истощение продаж. Спринг Номер 3 должен быть куплен немедленно.

Спринг Номер 2 проникает более глубоко, ниже поддержки с большим объемом, чем у Спринга Номер 3. Это показывает, что продавцы все еще в изобилии во время прорыва. Поэтому, прежде чем будет сигнал покупки, необходим второй тест поддержки. После начального прорыва ниже поддержки цена должна вернуться приблизительно на одну треть в торговый диапазон. Идеально, объем для этого движения внутрь диапазона должно быть выше, чем во время предшествующего падения, и также больше, чем объем предыдущих ралли в границах торгового диапазона. Вторичный тест состоит из движения вниз, которое происходит на сравнительно легком объеме и обычно проходит меньше половины ралли от минимума, установленного первым прорывом нижней стороны (нижней границы).

Спринг Номер 1 является полномасштабным прорывом ниже поддержки на объеме, который намного больше предшествующего свинга вниз в границах торгового диапазона. Не покупайте Спринг Номер 1; скорее рассматривайте короткие продажи, если последующее ралли останавливается на уровне предшествующей поддержки (теперь — уровне сопротивления) или ниже, особенно если движение назад к этому уровню происходит приблизительно на половине объема начального прорыва.

Выбросы (аптрасты) — по существу зеркальные отображения спрингов. Выброс Номер 3 сформирован, когда после прорыва сопротивления на большом объеме этого движения цена немедленно возвращается к середине предшествующего диапазона. Выброс Номер 3 определяется как “выброс после распределения”. Продавайте Выброс Номер 3 немедленно.

Выброс Номер 2 обычно состоит из большего ралли от предшествующего сопротивления на сравнительно большем объеме, чем в случае Выброса Номер 3. Как и при спринге номер 2, должен быть проведен вторичный тест прежде, чем сигнал продажи будет активирован. После того, как сопротивление было прорвано первоначально, цена должна вернуться приблизительно на одну треть в торговый диапазон. Объем для этого движения идеально должен быть больше, чем во время предыдущего подъема и выше, чем объем предшествующего движения вниз. Вторичный тест состоит из ралли, которое часто проходит менее половины реакции от непосредственного предшествующего максимума на сравнительно легком объеме.

Выброс Номер 1 — это действительный прорыв вверх, который является началом или возобновлением восходящей тенденции и обычно сопровождается большим объемом. Вместо того чтобы пытаться проводить короткие продажи, рассматривайте покупку на откате, который останавливается на уровне предшествующего сопротивления (теперь поддержки) или выше, особенно если он сопровождается объемом — не выше половины объема начального прорыва.

На Практике

Давайте посмотрим, как эти паттерны развиваются в реальных рыночных ситуациях. Первый случай — это Broadvision Inc (BVSN), который сформировал Спринг Номер 2 в конце января (смотри рис. 1). Цена упала ниже поддержки на 37 3/8 на большом объеме 31 января перед тем как совершить спринг назад к середине торгового диапазона в 51 3/4 3 февраля. Приказ покупки был передан, когда акция отступила ниже 50 на легком объеме в следующие два торговых дня (вторичный тест, которого требует Спринг Номер 2), с защитной остановкой ниже последнего минимума на 37 3/8. После прорыва выше 50 8 февраля, Broadvision взлетел к 90 к началу марта.

Следующие два примера это — Lucent Technologies (LU). График 2 показывает, что Lucent в конце мая 1999, упал ниже ранее определенной поддержки около 56 на очень легком объеме, немедленно показывая хорошую возможность покупки в соответствии с правилами для Спринга Номер 3. Акция совершила сильное ралли в июль. Хотя Lucent резко упал после большого роста, защитная остановка не была затронута.

Новый торговый диапазон сформировался в начале ноября с акцией, торгующейся между 72 и 82. Когда в середине декабря уровень сопротивления был пробит, короткая продажа, была выполнена около 78 — точки, где ралли начало колебаться на относительно уменьшенном объеме. Но несколько дней спустя, когда рынок провалился приблизительный до половины торгового диапазона, сигнал продажи был подтвержден, с выставлением защитной остановки около предшествующего максимума на 84 3/16.

Еще два примера с Computer Network Tech. Corp.(CMNT). Эти установки фактически идентичны, хотя они произошли в разное время. График 3 показывает, что CMNT сформировала торговый диапазон с 20 по 25 ноября и декабря 1999. Акция проник через сопротивление к концу года на увеличенном объеме, но вскоре упала ниже 22. Акция снова совершила попытку ралли, с ценой, достигающей 25 1/8 30 декабря, но сделало это на уменьшающемся объеме. Это неудавшееся ралли закончило последовательность установки для выброса Номер 2.

Другая похожая установка сформировалась в феврале и марте 2000. Возможность продажи возникла, когда цена начала снижаться с середины торгового диапазона в середине марта при уменьшающемся объеме. В обоих примерах CMNT, защитные остановки были размещены на уровне предшествующих максимумов или чуть выше.

График 4 показывает заключительные примеры, с Amazon.com (AMZN) и является случаем нескольких переплетающихся ситуаций. Во-первых, акция сформировала широкий торговый диапазон между 62 и 110 с конца сентября 1999 до середины апреля 2000. Когда акция поднялась выше 110 со взрывом объема в начале декабря, только для того чтобы развернуться снова вниз, это, был выброс Номер 3 , и приказ коротких продаж, был размещен около 101 (где сформировалось сопротивление для много меньшего торгового диапазона ). В начале февраля, представилась другая возможность короткой позиции (продажи), когда рынок оказался не в состоянии сформировать ралли от середины диапазона при уменьшающемся объеме.

Заключение

Выделяя три отдельные категории спринга и выброса, торговцы, которые изучают метод Wyckoff, будут способны лучше оценить поведение рынка на медвежьих и бычьих ловушках.

Важно запомнить, что рыбалку на дне и покорение вершин не всегда нужно избегать или считать опасными. Распознавание и понимание спрингов и выбросов может помочь Вам определить местонахождение возможностей с разумно высокой наградой, и низкого риска около оснований и вершин торговых диапазонов.