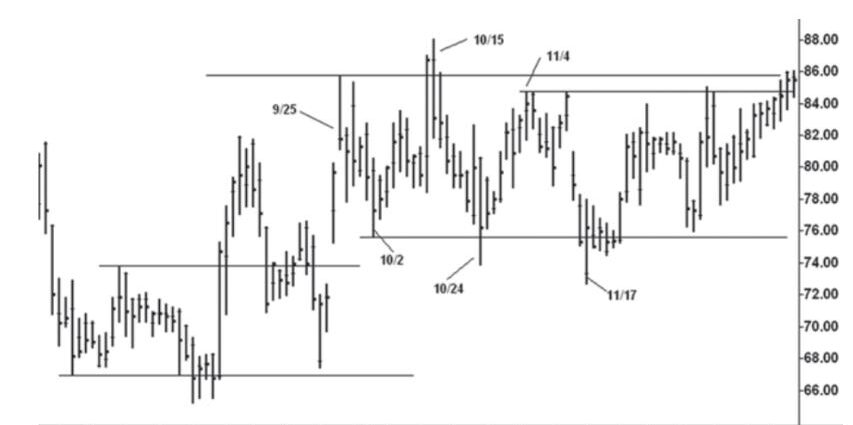

Давайте сначала посмотрим на типичный торговый диапазон и представим, что мы рассматриваем рис. 2.1 Level 3 Communications с позиции самого правого дня (26 декабря, 2003). Мы видим много бокового движения после вершины 25 сентября. Линия сопротивления проведена через эту вершину, а первый минимум 2 октября служит в качестве линии поддержки. Почему я выбрал эти две точки уровнями сопротивления и поддержки? Максимум и минимум 15 октября и 24, возможно, работали одинаково хорошо и может быть даже лучше, когда сформировался максимум 15 октября. В режиме реального времени я, возможно, ограничил бы торговый диапазон октябрьским хай-лоу. Но, глядя в ретроспективе справа налево, мы видим, что две жирные линии рассказали лучшую историю. Они драматизировали неудачи в октябре и ноябре при попытке пойти вверх или ниже.В двух из этих точек продавцы пытались взять под свой контроль акции и сдвинуть цену ниже. Каждый раз, однако, покупатели прерывали снижение и цены восстанавливались. Это важная информация. Она говорит нам, что покупатели остаются доминирующими. Линия поддержки фокусируется на борьбе между покупателями и продавцами. Обратите внимание на подъем поддержки во второй половине декабря, когда покупатели постепенно преодолевали давление продавцов. Такой устойчивый рост в цене с большинством закрытий около дневных максимумов говорит нам о более бычьей истории, чем широкое размашистое движение. Это указывает на то, что рынок в сильных руках.

Линия сопротивления, нарисованная по хаю 25 сентября, была пробита 14 октября, когда цены закрылись на самом высоком уровне. В этот момент покупатели, по-видимому, контролировали рынок. На следующий день, однако, продавцы развернули движение и повели цены обратно в торговый диапазон. Этот разворот угрожал восходящему от минимума августа тренду, пока цены не отказались пробивать линию поддержки вниз 24 октября и 17 ноября. Обратите внимание, что октябрьский хай не играл никакой роли в данном торговом диапазоне. Линия сопротивления сформировалась по максимуму 4 ноября, так как она заблокировала два ралли в декабре. Она отметила максимум торгового диапазона, который начался с минимума 24 октября. Это не редкость увидеть торговые диапазоны в пределах бóльших диапазонов, особенно когда они охватывают несколько месяцев.

Поскольку торговый диапазон в LVLT перекрыл/отмерил около 20 процентов октябрьской пиковой цены, мы должны рассмотреть его промежуточный размер. На часовых графиках мы находим много мелких торговых диапазонов, в которых цена раскачивалась менее чем на 1 процент от хая к лоу. Они могут длиться всего несколько дней максимум. В то время как линии поддержки/сопротивления, возможно, не всегда рассказывают такую яркую историю о неиспользованных возможностях, как мы видели в LVLT, но они показывают (в случае нисходящего тренда ) устойчивый прогресс более низких минимумов и максимумов.

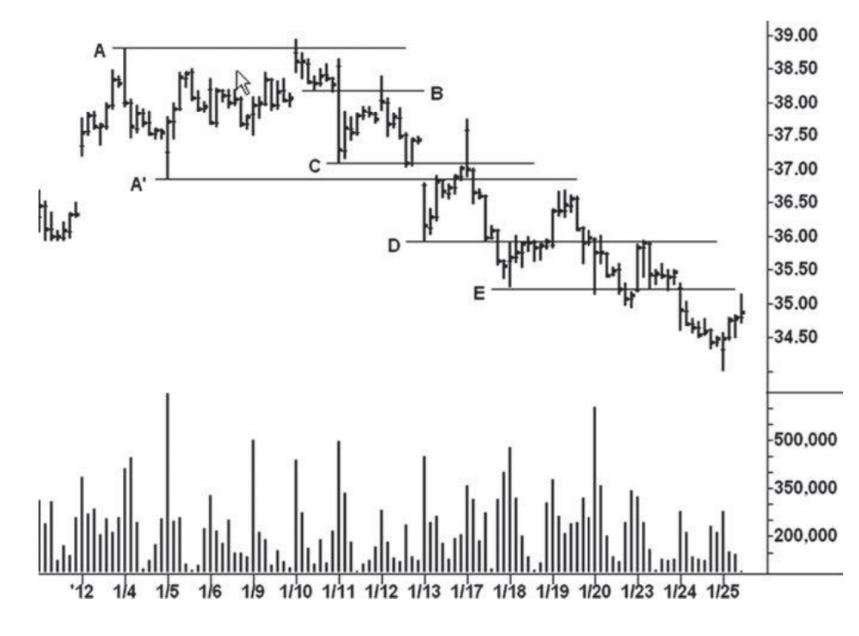

Некоторые из самых полезных осевых линий появляются на дневных графиках. На дневном графике облигаций, март 2006 (рис. 2.3), линия сопротивления A, нарисованная через хай в ноябре 2005 года, становится поддержкой в январе 2006 года и сопротивлением дважды в феврале 2006 года. Два ралли в феврале были тестами пробоя вниз сквозь линию А. Сама по себе линия оси не показывает силу или слабость, а также не подаёт сигнал купить или продать. Она просто показывает уровень, который неоднократно служил поддержкой и сопротивлением. Цены могут вращаться вокруг нее в течение нескольких недель или месяцев. Много раз окончательное ралли в верхней части или окончательный спад вниз будет происходить вдоль осевой линии. Что делает эту линию наиболее значимой так это поведение цены и объема вокруг неё. Но сначала вы должны научиться видеть линии. С практикой вы сможете видеть все линейные взаимодействия на первый взгляд.

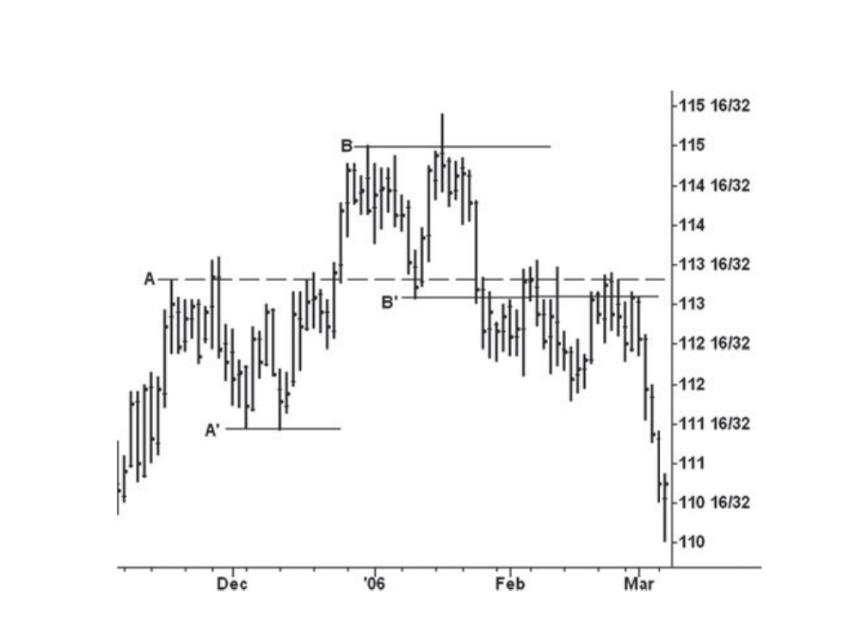

Давайте начнем с некоторых примеров линий аптренда. Как правило, они проведены из низшей точки падения. На дневном графике 10-летних облигаций Казначейства (рис. 2.4) мы видим простейшую линию восходящего тренда. Минимумы 4 ноября и 5 декабря служат опорными точками. Эта линия оказывает поддержку на трех дополнительных коррекциях.

Хотя цены пробились немного ниже линии в точке 3, они быстро восстановились, чтобы сделать новый максимум. Вы можете сразу увидеть неотъемлемые риски при автоматической короткой позиции на пробое линии восходящего тренда. Как уже говорилось ранее, поведение цены перед пробоем линии тренда и то, как он происходит, рассказывает свою историю. После того как вы закончите читать эту книгу, медвежье поведение до пробоя 25 января пробоя будет очевидно. Два месяца спустя 10-летний график упал ниже 10524.

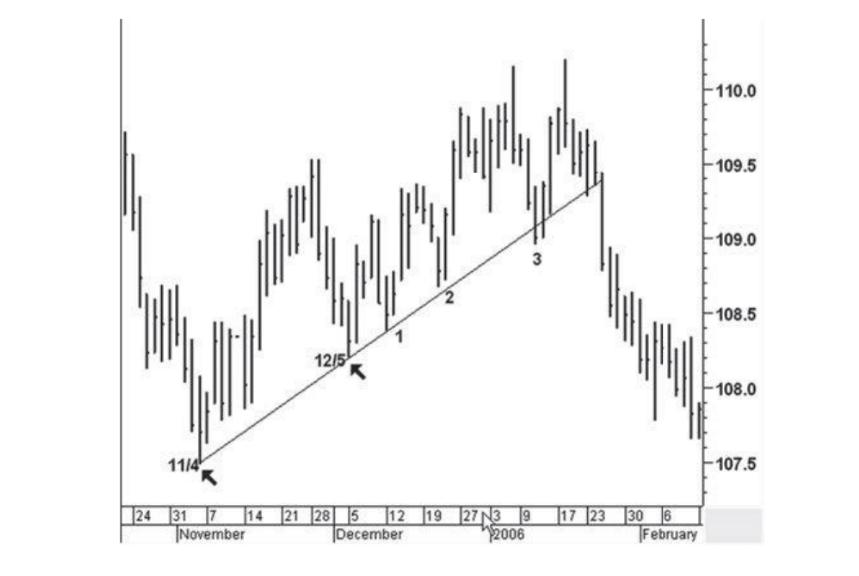

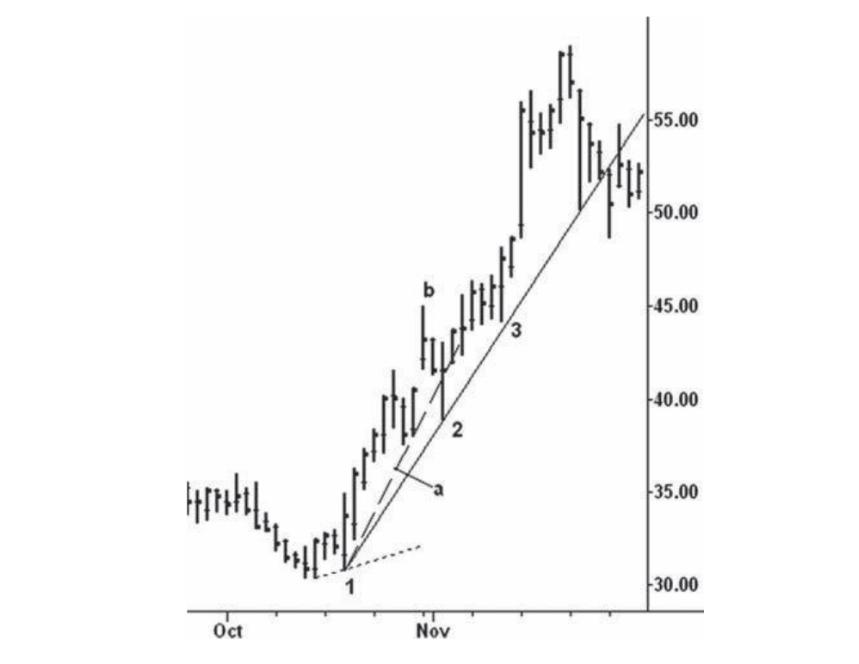

Линии тренда рисуются с точки зрения последнего дня на графике. Некоторые рассматривают график как инспектор, чтобы застолбить землю для развития. Второй дневной график LVLT (рис. 2.5) показан до 1 декабря 2005 года. Оглядываясь назад, мы вписываем небольшую линию тренда на ралли от минимума октября. Мы не используем точный минимум в качестве первой точки привязки. Если бы мы это сделали, линия бы не соответствовала углу подъёма. Вместо этого, мы рисуем линию от минимума четвертого дня (точка 1). Если крутую линию восходящего тренда («а») нарисовать от этого минимума, то она будет проходить через бары. Минимум в точке 2 является лучшей второй точкой для линии, так как линия свободна от других цен, и позже будет подкреплена поддержкой в точке 3 еще одной точкой касания. Ещё один фактор: в точке 2 мы не знаем будут ли цены продолжать движение вверх.

Соединение точек 1 и 2 создаст предварительную линию до того момента, пока вершина «b» не будет пробита. Ралли выше уровня «b» подтверждает дальнейший аптренд. Я не категоричен и линии всегда можно перерисовать позже. Если применять те же рассуждения к 10-летнему графику (рис. 2.4), то линия аптренда не будет подтверждена пока ралли в конце декабря не превысит ноябрьский хай. Ввиду того, что декабрь касается линии в точках 1 и 2, я без колебаний нарисую её.

Если бы LVLT (рис. 2.5) сразу выросла выше 58.95 после 1 декабря, то трендовая линия, нарисованная здесь, больше бы не отображала угол развития тренда.

Новая линия, проведенная из точки 1, не будет захватывать угол аптренда. Это также происходит после длительных периодов бокового движения в рамках более крупного тренда.

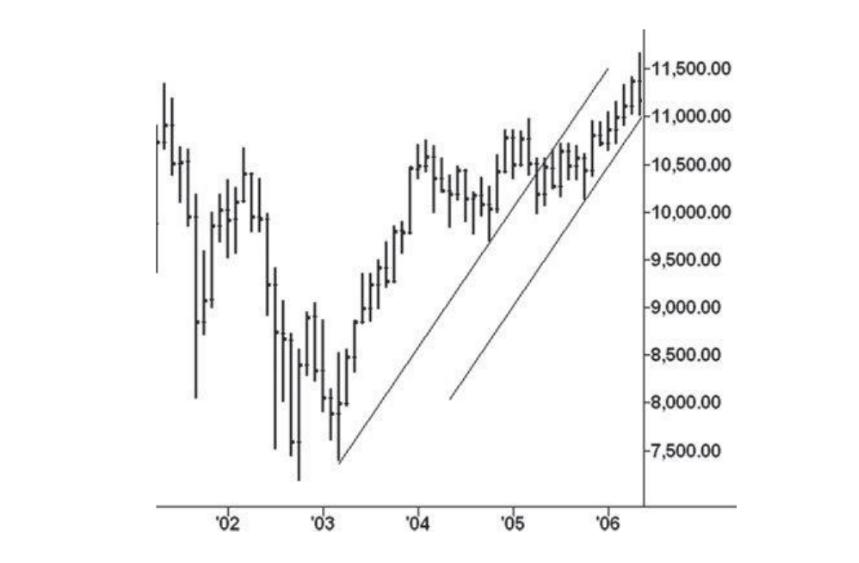

Месячный график (рис. 2.6) Dow от минимума марта 2003 представляет собой хороший пример. Здесь у нас есть линия восходящего тренда, проведенная через минимумы 2003 и 2004. Но коррекция с марта 2005 проникает сквозь эту линию и за этим следует шесть месяцев бокового движения. Когда тренд возобновится, мы можем перестроить линию тренда от минимумов 2003 и октября 2005 года, но это было бы слишком поверхностно. Лучший вариант предполагает использование второй параллельной линии и закрепление его на минимуме 2005. Это сохраняет первоначальный угол движения, но это не помогает определить максимум в октябре 2007 года.

Вы можете быстро увидеть эту схему, нарисовав линию через максимум точки «б» на LVLT графике (рис. 2.5). Идеальный канал аптренда будет иметь несколько дополнительных точек соприкосновения. Он захватит большую часть движения цены в свои границы. Ралли выше верхней части ап-канала часто лучший индикатор перекупленности, чем большинство математических инструментов.

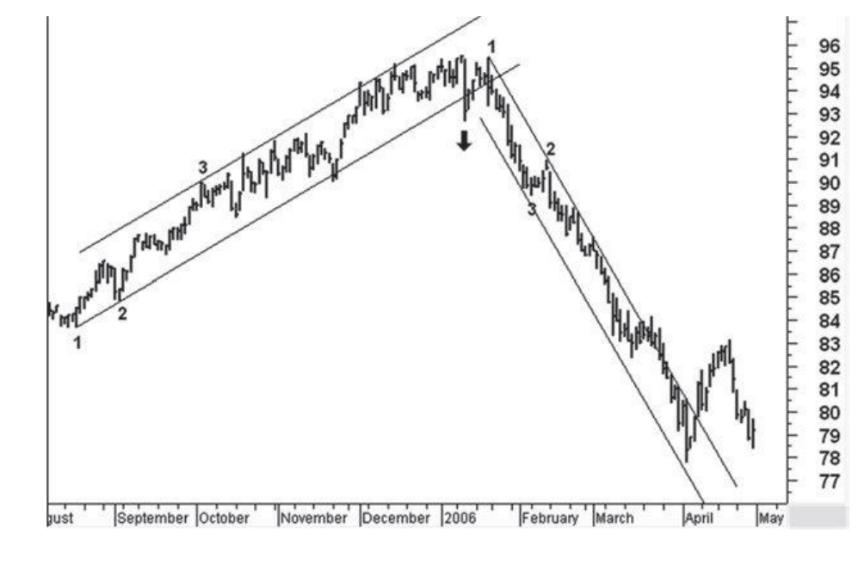

Более интересный набор каналов появился на дневном графике апреля 2006 живого скота (рис. 2.8). Здесь мы имеем низкие точки 1 и 2 в ранних стадиях аптренда. Параллельная линия рисуется не через промежуточный максимум. Вместо этого она проводится через максимум в начале октября на уровне 90 центов. Если бы линия была проведена через промежуточный хай в конце сентября, то линия предложения бы прошла через почти все ценовые бары. Мы должны быть свободными и творческими с размещением наших линий. Вы можете легко увидеть торговый диапазон в верхней части диаграммы. Он состоит из ложного прорыва выше максимума и широко открытого разрыва вниз, который пронизывает основание диапазона. Это были ключевые подсказки к тому, что цены развернутся вниз. Я не могу пропустить крутой даун-канал к минимуму в апреле 2006 года. Вы видите три опорные точки и жалкое ралли в середине марта. Обратите внимание, как цены сделали движение вверх над незначительной линией предложения во время этого небольшого бокового движения. В апреле цены упали на линию спроса и развернулись вверх. Это самое большое ралли в даун-движении. Возможно, в режиме реального времени, я бы нарисовал по-другому, но как только контракт упал ниже 90 центов, лучший канал стал очевидным.

Еще об ап-каналах. Боб Эванс, один из самых известных и увлеченных преподавателей курса Wyckoff, использует для подготовки кассету, на которой он обсуждает аспекты чтения графиков. Он разработал красочные метафоры для описания разных видов поведения рынка. В одной из своих самых известных лент он поделился со своими слушателями идеей как объяснить поведение после пробоя вниз линии спроса ап- канала. Он сравнил рост рынка в пределах канала с дайвером, который собирает раковины с океанского дна и возвращается к поверхности (т.е. линии предложения), где он размещает их в плавающей корзине. В какой-то момент этой деятельности, он опускается ниже своей обычной глубины (линия спроса) и у него начинается спазм. Он мужественно пытается выплыть, чтобы достигнуть поверхности, но не дотягивает. На графике скота точка 1 обозначает последнюю попытку достичь вершины ап- канала. Из этого рассказа мы узнаем, как определить характер ралли после прорыва линии спроса. Если цены восстановятся и вырастут до новых максимумов, то это шанс в пользу возобновления восходящего тренда.

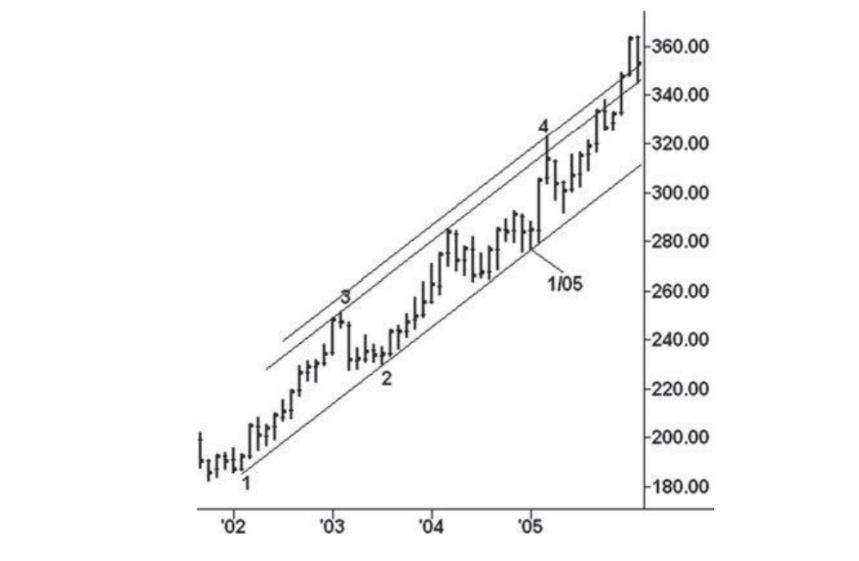

На месячном графике индекса Commodity Research Bureau (CRB) (рис. 2.9) , мы видим «не инфляционный» рост с минимума 2001. Этот крутой подъём красиво вписывается в ап-канал, первоначально проведенный от точек 1, 2 и 3. Обратите внимание на многочисленные точки соприкосновения в более поздние сроки.

После минимума в январе 2005 года, когда цены на энергоносители начали расти экспоненциально, рост вверх стал круче и цены шли вдоль линии предложения. Вторая параллельная линия нарисована от хая в точке 4, и она останавливает ближайшие два движения вверх. Как показано на месячном графике Dow (рис. 2.6), вторая параллельная линия расширяет канал и представляет собой полезное руководство для просмотра ценового движения. В случае с индексом CRB линии не указывают, что восходящий тренд закончился. Он стал круче и продолжался в течение нескольких лет.

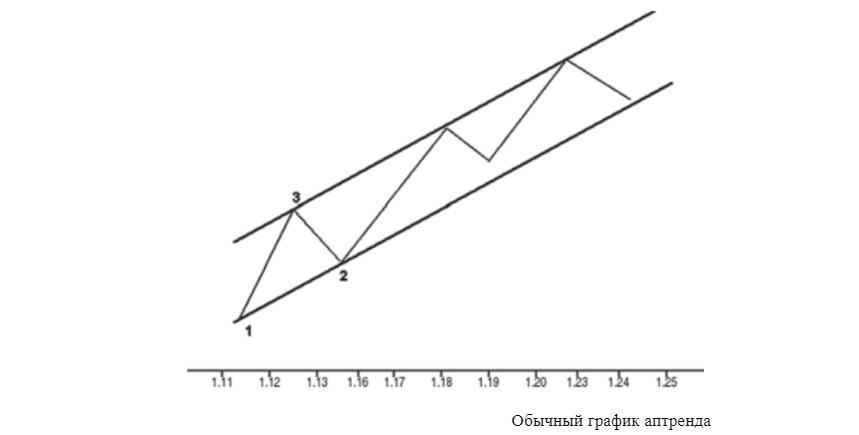

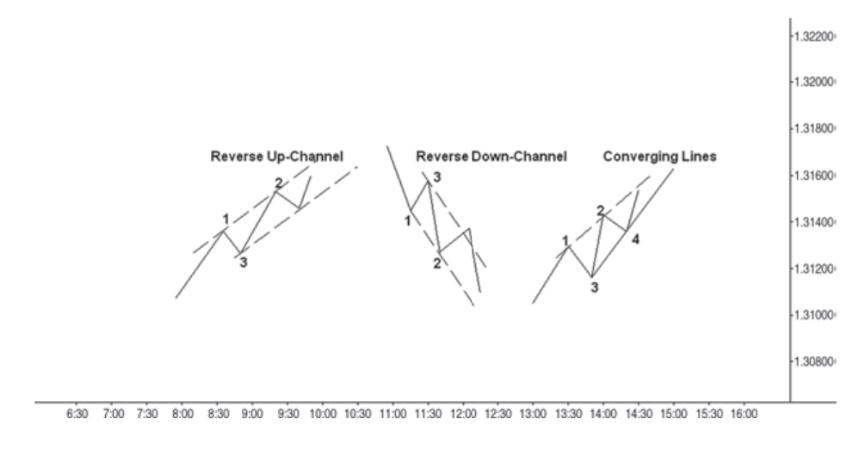

Еще один тип линии заслуживает внимания. Это перевёрнутая линия тренда и перевёрнутый канал тренда. Основной вид схематически отображён на рисунке 2.10. Они, как правило, рисуются пунктирными линиями, чтобы отличаться от нормальных линий тренда/каналов. Некоторые восходящие тренды не будут соответствовать обычным каналам, которые мы ранее обсуждали. Из-за их крутизны они требуют проведения перевёрнутой линии тренда через растущие максимумы — точки 1 и 2. Чтобы сделать перевёрнутый ап-канал, параллельная линия проводится через промежуточный минимум . На графике (рис. 2.10), цена не взаимодействует с нижней линией ап-канала, однако, в будущем, она может оказать поддержку. Зачастую обычная линия восходящего тренда будет хорошо сочетаться с перевёрнутой линией тренда для формирования сходящихся линий. Некоторые специалисты тех.анализа называют это восходящий клин. В случае восходящего тренда сходящиеся линии часто указывают на то, что ралли заканчивается или теряет инерцию. Когда цены падают внутри модели со сходящимися линиями, то это, как правило, означает, что снижение близится к минимуму.

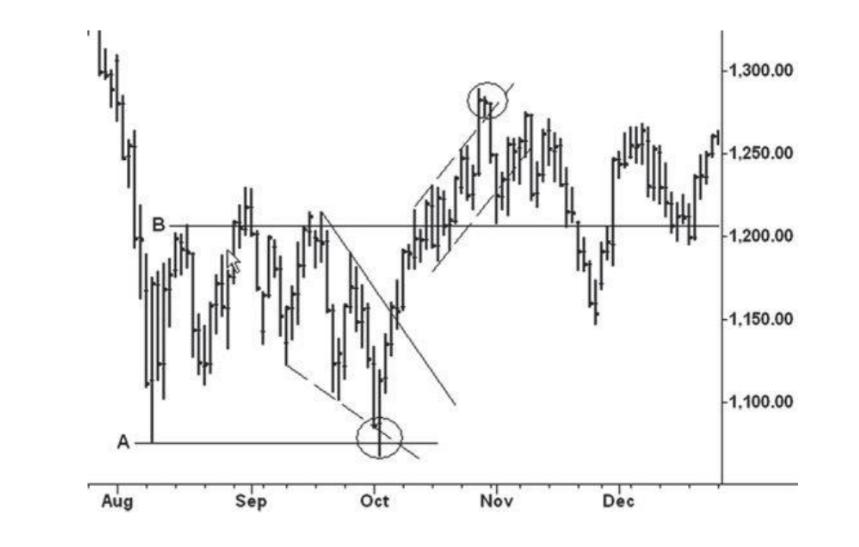

Нельзя не подчеркнуть, как часто движение за или под перевёрнутую трендовую линию/канал приводит к развороту тренда. Standard & Poor’s (S&P) дневной беспрерывный график (рис. 2.12) показывает движение цены после августа 2011. Волатильный торговый диапазон АВ был закончен рывком к новым минимумам и разворотом вверх. Обратите внимание, что этот разворот произошёл после пробития перевёрнутой трендовой линии в модели снижающийся клин. Кружками выделены вылеты из канала 4 октября вниз и 27 октября вверх. Последний был за перевёрнутым трендовым каналом и закончился 142-пунктовым падением. Линия В служит и поддержкой и сопротивлением на протяжении нескольких месяцев. Эта линия была стартовой площадкой для большого ап-движения с декабрьского минимума.

Рынок акций достиг значимой высоты в октябре 2007 и большинство акций соответственно упали. Одно исключение составил U.S. Steel (рис. 2.14), который на протяжении 2007 укреплялся. Он взорвался в апреле 2008 и вырос почти на 70$ за следующие 2 месяца. Ап-движение выходит за пределы границ любого нормального ап-тренда. После того, как акция вышла за пределы перевёрнутой линии тренда в июне 2008, бычий тренд наконец закончился и цены обвалились. Как вы можете заметить, выход вверх и вниз за пределы перевёрнутых трендовых линий служит сигналом к развороту рынка. Ни один другой пробой трендовой линии не обладает таким прогнозирующим достоинством.

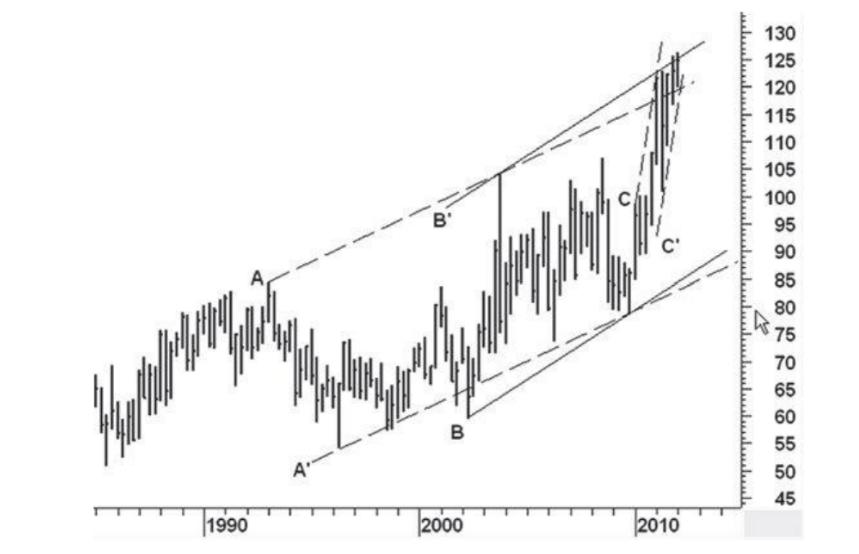

Некоторые тренды пренебрегают каналами. Их рост или падения слишком крутые, чтобы вписаться в нормальный или расширенный канал. Восходящий тренд на недельном графике сахара (рис. 2.15) в период с мая 2005 года по февраль 2006 — пример такой проблемы. Взгляните на пять точек, отмеченные на недельном графике. Единственные линии, которые я могу представить, начинаются с пунктов 3 и 5. Параллельная линия через п. 4 не удерживается, поскольку цены взлетают за ее границы. Если нарисовать вторую параллельную линию через точку 2, то расширенный канал действительно будет содержать большую часть ценового движения до окончательного максимума. Это может быть не полностью «правильный» способ рисовать канал, так как хай параллели появился до пунктов 3 и 5. Но он работает. Рисование линии поддержки/сопротивления, линий тренда и каналов (нормальных, перевёрнутых или расширенных) требует непредвзятости. Нужно всегда учитывать и другие возможности.

Достаточно механики. Теперь мы готовы к истории линий.

«Сделки на горизонте» (Trades about to happen), или Современная адаптация метода Вайкоффа — книга, которую написал Дэвид Вайс — международный авторитет по методу Вайкоффа. Опубликовано в 2013. Переведено в Институте Спроса и Предложения.