Мы начнём с изучения графика соевого масла. Рисунок 3.1 показывает дневной непрерывный график соевого масла с декабря 2001 до 6 мая 2002.

Давайте представим, что сегодня 6 мая и начнём изучение графика. Я начну с линий поддержки и сопротивления. Линия поддержки А нарисована через минимум 28 января. Линия сопротивления В проходит через хай 5 февраля и сопротивление С — через хай 15 марта. Нарисовав эти линии на графике, мы видим как позже коррекция в марте и мае находит поддержку вдоль линии В. Когда линия работает и как сопротивление и как поддержка я называю её осевой линией (axis line). Цены имеет склонность вращаться вокруг таких осевых линий. В своей монументальной книге «Технический анализ трендов акций» Эдвардс и Меги приводят широкое обсуждение линий поддержки и сопротивления. Хотя они не упоминают об осевых линиях в приведенном здесь контексте, они должным образом отметили феномен горизонтальных линий, которые выполняют обе функции:

Robert Edwards and John Magee, Technical Analysis of Stock Trends (Boston: John Magee, 1987), 212

Линии поддержки/сопротивления также ограничивают два торговых диапазона на этой части графика. Рисуя линии, мы можем лучше соблюдать попытки каждой из сторон вырваться, как это имело место во время окопных военных действий в Первой мировой войне. Многочисленные ложные прорывы по обе стороны торгового диапазона являются важными тестами прочности противостоящих сил.

Как будет показано ниже, многие торговые возможности с низким риском предоставляются этими тестами.

Только одна важная линия тренда может быть нарисована на данном этапе развития рынка. На рисунке 3.2 линия тренда Т проведена через минимумы января-февраля. Обратите внимание, как цены взаимодействовали с этой линии в начале мая. Параллельная линия Т’ проходит через максимум марта. Это нормальный ап-канал, где линия поддержки (или спроса) проходит через два минимума и параллельная линия сопротивления (или предложения) проходит через промежуточный хай.

В этом случае промежуточный хай будет в конце февраля. Учитывая следующее ценовое движение, линия по фактической промежуточной вершине не будет иметь смысла. Таким образом, она нарисована по более высокой точке на графике. Угол роста, отображаемый ап-каналом ТТ’, не крутой и не будет содержать большее ралли. Два незначительных ап-канала показаны внутри TT’. Первый из них, с конца февраля по 15 марта, является обычным канал. Более медленный рост цен от минимума марта к апрельскому хаю также ограничен обычным ап-каналом.

Обратите внимание, как рынок вырос выше вершины этого ап-канала в апреле, а также выше линии сопротивления С, не следуя далее. Рост выше линии предложения канала создал состояние перекупленности, что является более надежными сигналом, чем те, которые предоставляются математическими индикаторами. Не забегая вперед, место закрытия на верхнем дне указывало, что рынок встретил предложение (продажи). Спад с хая апреля слишком крутой для рисования каналов, поэтому рисуется простая линия нисходящего тренда. В определенные моменты в борьбе между покупателями и продавцами, цены часто приходят к взаимосвязи или слиянию линий. Зачастую эти области формируют важные поворотные моменты. На апрельском хае мы видим как линия предложения более мелкого ап-канала встречается с линией сопротивления С. На минимуме мая мы видим как линия тренда Т, линия сопротивления B и более мелкая линия нисходящего тренда собираются вместе.

Когда есть такое стечение линий, нужно быть готовым к точке поворота. Я редко открываю торговлю на основании только трендовых линий. Как будет описано позже, учитываются и другие факторы, однако, если кто-то хочет совершать сделки на основе только одного типа технического фактора/явления, то линии послужат превосходным руководством.

До сих пор мы имели дело только с линиями на графике, в то время как движение цены разворачивалось. На рисунке 3.5 восемь из самых важных пунктов на графике пронумерованы для рассмотрения. В этих точках мы можем определить окончание действия или подсказки о предстоящем окончании действия. Точка 1 является ложным прорывом выше линии С. Здесь рынок поднялся выше сопротивления, но закрылся ниже линии и вблизи минимума этого дня. Два дня спустя, узкий спред указывает, что спрос уменьшился и цена будет откатываться. Последующие продажи состоятся в верхней части линии В. Обратите внимание на сужение ценового диапазона на нижнем дне продаж. Здесь продавцы, казалось бы, взяли верх. В точке 2, однако, цены развернулись вверх, закрывшись выше хая предыдущего дня и показав силу. Этот разворот поднимает цены выше до тех пор, пока ралли не устало в начале июня.

Обратите внимание на узкий диапазон и слабое закрытие на июньском максимуме. После отката и укрепления, рынок вернулся к верхнему краю нового торгового диапазона. Он простоял в течение трех дней в узком диапазоне перед ускорением вверх в течение следующих двух сессий. Пункт 3 относится к поглощению в узком диапазоне перед прорывом. В точке 4 цена растёт выше ап — канала от минимума мая и закрытие указывает, что присутствовали продажи. Откат к пункту 5 протестировал зону, где цены росли вертикально. Место закрытия в точке 5 отражает наличие покупок. В пунктах 6 и 7 мы видим, как цены пытаются продолжить движение вверх. Перевёрнутая линия тренда (пунктир) могла бы быть проведена по максимумам пунктов 4 и 6, чтобы выделить отсутствие восходящего прогресса. Небольшой новый максимум в точке 8 вместе со слабым закрытием означает, что спрос исчерпан. Совокупное поведение между точками 4 и 8 (за исключением пункта 5 ) показывает, что аптренд сильно утомлён и повышает вероятность коррекции. Прорыв на больших объемах (см. стрелку вниз) ниже линии поддержки G указывает, что сила продаж преодолела силу покупок. Покупатели пытались восстановить утраченные позиции ниже линии поддержки G, однако ралли закончились со слабыми закрытиями так как продавцы помешали обеим попыткам. Все эти моменты будут обсуждаться в последующих главах.

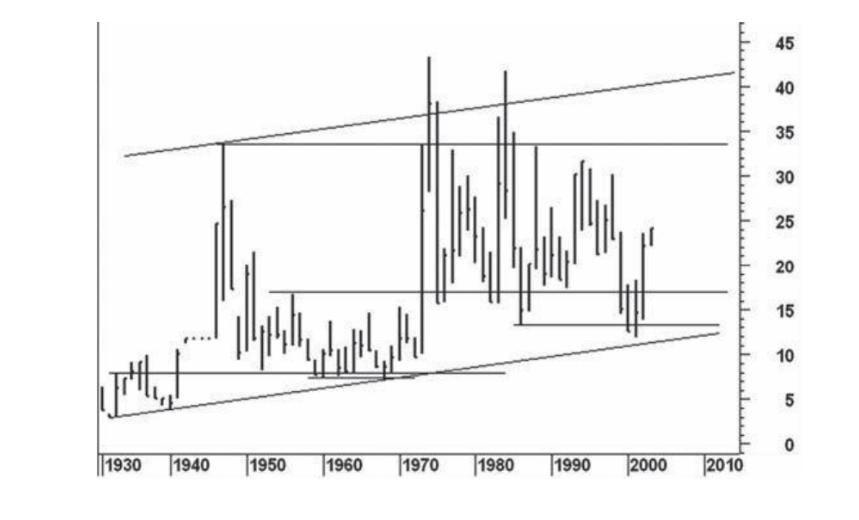

Соевое масло в 2002 году было такой возможностью. Рисунок 3.6 показывает ежегодные цены соевого масла с 1931 по 2003 год. В нем рассказывается история многих товаров за последние 75 лет:

• Цены на дне в начале 1930-х годов в период депрессии.

• Цены выросли на максимум в конце 1940-х под стимулом Плана Маршалла.

• Цены вступили в период крайней вялости до пробуждения в конце 1960.

• Цены резко выросли в середине 1970-х годов под давлением инфляции.

• Цены вошли в крайне волатильный торговый диапазон до минимумов в 1999-2002 период.

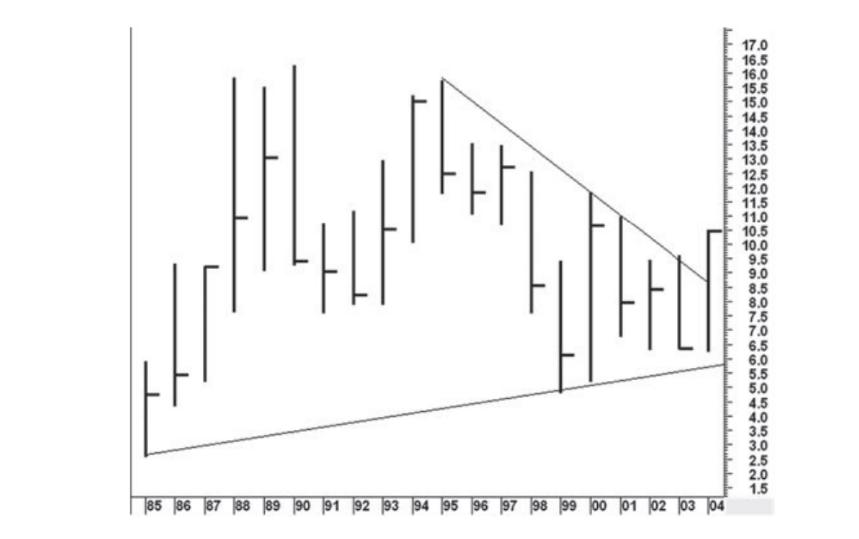

Это была общая ценовая модель многих сельскохозяйственных товаров, производимых в Соединенных Штатах. Горизонтальные линии сопротивления тянутся через хаи 1935, 1947 и 1956. Посмотрите на взаимодействие рынка с этими линиями. Между 1952 и 1972 соевое масло стабилизировалось на вершине 1935 года. Хай 1956 потерялся из-за вертикального взлета в 1973 году, во многом благодаря спросу на экспорт. Это взрывное ралли перевалило через пик 1947 года, но победа была краткосрочной, так как цены стремительно вернулись обратно в район максимума 1956 года. Новый торговый диапазон развивался примерно на вершине этого предыдущего уровня сопротивления. После 1985 года, цены закручивались в течение 13 лет в апекс/вершину. Пробой с 1998 по 2000 был конечной встряской (terminal shakeout) большего торгового диапазона от минимума 1975. В 2001 году, незадолго до начала нашего изучения дневного графика, цены развернулись выше максимума 2000 года и закрылись вблизи середины спреда. Это поставило соевое масло на трамплин для гораздо большего движения вверх. Понимание позиции рынка на долгосрочном графике в начале 2002 имело большее значение в переломные моменты в мае и июле. К началу 2004 цены выросли до области 34 центов. Цены снова удвоились на подъеме к хаю 2008 (71 цент).

На рисунке 3.7, мы видим историю цен какао от 1930 года. Основные поворотные моменты в какао соответствуют поворотам соевого масла. Минимумы в начале 1930-х годов, вершины в 1947 году, длинный торговый диапазон к минимуму 1960-х, огромная ап-волна в 1970-х годах, и дно в конце ХХ века. В 1977 году какао достигло максимума цены в 74 раза большей, чем его 1933 минимум. Ренж 1977 года равен дистанции от 1933 до 1973. Использование логарифмической шкалы позволит увидеть, что было раньше в истории.

Ап-канал, проведённый через 1940-1965 минимумы вместил почти все ценовые движения. Однако в 1977 году цены вышли из канала. В следующем году, все завоевания 1977 были потеряны. 24-летний даун-тренд от максимума 1977 прогрессировал в определенном порядке. Каждый уровень поддержки работал сопротивлением в более поздние годы, и ожидается, что они будут играть важную роль и в будущем. Я думал, что какао было на дне в 1992 году. Здесь рывок вниз сократился, цены вернулись на вершину линии сопротивления 1947 и протестировали зону вертикального взлёта цены в 1973 году. Хотя цены выросли почти в два раза к 1998 году, движение вверх было слишком трудоемким. Обратите внимание на отсутствие дальнейшего роста после незначительного пробоя в 1997 году. В 1999 году какао переживает безжалостный шаг вниз, который закончился закрытием около минимума 1992.

Явное изменение в поведении наблюдается в 2000 году. Здесь мы видим незначительное падение, но нет желания расти. Цены сузились в самый узкий годовой диапазон с 1971 года. (Помните, на логарифмической шкале цены, когда рынок падает, бары увеличиваются. Так что, беглое/поверхностное изучение графика может привести к выводу, что ренжи 1987 и 1996 были меньшими чем 2000, однако это не есть так). В свете нашего обсуждения узких диапазонов, поведение в 2000 году заслуживает особого внимания. Рынок просто топтался на месте чуть ниже минимума 1992 и долгосрочного восходящего тренда. Пробитие трендовой линии не имеет большого влияния само по себе. Важно то, как пробивается линия тренда и величина развития последующего успеха. Как видите, нет легкости движения вниз. Если продавцы все еще руководят, то цены должны по-прежнему падать. В следующем году, когда цены вновь поднялись выше максимума 2000 года, изменение тренда стало очевидным. После подъёма выше максимума 2000, можно было приобрести какао без рисков. В течение следующих двух лет, цены на какао выросли более чем на 200 процентов. Поведение в период 1992-2001 является типичным дном на графиках, которые строятся на любом периоде времени.

На годовых графиках какао и соевого масла ценовое действие вокруг важных линий поддержки/сопротивления рассказывает важную историю. На месячном графике облигаций (рис. 3.8) другая ситуация. Здесь мы видим перевёрнутый канал (пунктирные линии), который наиболее точно изображает угол роста фьючерсов облигаций. Он был проведён через 1986-1993 максимумы с параллельной линией через 1987 минимум. Вторая параллельная линия была проведена по низу 1990, и это оказало поддержку в 1994 году и январе 2000 года. Хотя она была первой проведена, более низкая параллельная линия никогда не взаимодействовала с ценой. Ралли в 1998 и 2003 годах пронизывали верхнюю линию перевёрнутого канала, временно создавая состояние перекупленности. Перевёрнутая линия тренда и/или канала зачастую лучше всего подходит трендам с самыми крутыми углами роста/падения. Нормальный трендовый канал, проведённый по минимумам 1981 или 1984, никогда бы не содержал последующие движения цен. Однако, после того, как цены выросли от 1994 минимума, можно было бы построить обычный канал тренда через 1987-1994 минимумы с параллельной линией через хай 1993. Он прекрасно вписывается с перевёрнутым трендовым каналом. Я предпочитаю перевёрнутый канал тренда потому, что он отображает оригинальный угол роста; его сигнал был подкреплен обычным каналом. Стечение трех верхних линий канала на вершине 2003 предупредило, что рынок облигаций был чрезвычайно перекуплен. Эти три линии сыграли важную роль на протяжении всего восходящего тренда.

Драматическое падение цены в 1987 году, которое совпало с обвалом фондового рынка, нашло поддержку на вершине 1982-1983 максимумов. Позднее цены укрепились на верхней части линии сопротивления, проведенной через максимум 1986 года. Можно легко увидеть трехлетнюю вершину, которая сформировалась в 1997 году. Самая верхняя линия сопротивления, пересекающая хай 1998 (в связи с фиаско в Long Term Capital Management) остановила ралли в 2001 году. Девять месяцев накачки в период с августа 2002 по апрель 2003 году ознаменовали начало пятилетнего торгового диапазона. В декабре 2008 года, когда фондовый рынок вошел в штопор, облигации выросли до 143, неслыханная цена до 2012 года. Облигации затем торговались в широком диапазоне в 26 пунктов, до тех порка когда на прорыве в сентябре 2011 года, они не достигли цены 147. Этот хай коснулся тех же перевёрнутых линий тренда, как на хае 2003 года.

В современном курсе Вайкоффа линия поддержки в нижней части торгового диапазона сравнивается со льдом, покрывающим замороженный пруд. Она называется линия льда. Вайкофф никогда не использовал этот термин, но он обеспечивает незабываемую метафору. Даунтренд 1977-2000 на годовом графике какао (рис. 3.7) демонстрирует, как цена неоднократно взаимодействует с предыдущей линией поддержки или льда. Гораздо меньший пример показан на рисунке 3.4 соевого масла. Линия поддержки G проведена между двумя максимумами и служит незначительной линией льда. Были многочисленные попытки подняться вверх из-под линии G, но безуспешно.

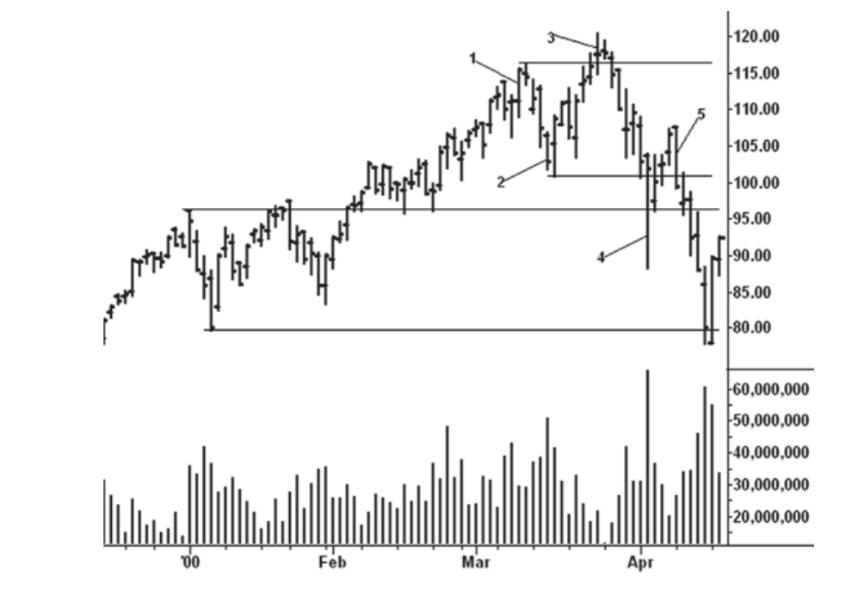

Один из лучших примеров взаимодействия цены с линией льда произошёл после того, как QQQ (рис. 3.9) сделал свой исторический хай. QQQ пережил резкое, с большими объемами падение в январе 2000 года, но затем ему удалось сделать ряд новых максимумов. После начала подъёма в феврале, QQQ провел 10 дней консолидации в верхней части торгового диапазона в январе. Он оттолкнулся от этой бывшей линии сопротивления и поднялся на вершину ап-канала 10 марта (точка 1), где дневной диапазон сужается и рынок закрылся вблизи дневного минимума. Он выглядел усталым и откатился на минимум 16 марта. Ранее, 15-го (пункт 2), цена упала на самом тяжелом даун объеме в своей истории. Объем не удалось увеличить на последующем ралли к вершине 24 марта (точка 3), где мы видим перекупленность в ап-канале, закрытие посередине и уменьшающееся движение вверх (выше хая 10 марта). Покупатели сделали слабую попытку поднять цены на следующий день (узкий спред, низкий объем и слабое закрытие) и акции падают в течение трех сессий подряд к нижней части текущего торгового диапазона. 3 апреля (точка 4) QQQ падает с расширением ценового спреда и увеличенным объемом сквозь линию льда, проведенную через минимум 16 марта и ниже январского хая. Размер дневного спреда и объема устанавливает новые рекорды, и все же покупатели, которые были вынуждены воспользоваться слабостью, бросились поднимать цены к максимуму дня и над линией льда. Несмотря на внутридневное оживление, 32-пунктовое падение с хая 24 марта говорит об откровенно медвежьем изменении в поведении. За ним последовало ралли на низком объёме, которое восстанавливает менее 50 процентов от предыдущего снижения. Разворот вниз 10 апреля (пункт 5) закончил ралли над линией льда и цены упали на 29 пунктов за пять дней. Обратите внимание, как цены стабилизировались в апреле вокруг линии поддержки, проведенной через минимум января. К тому времени, однако, 35 процентов стоимости акций были потеряны за 16 дней. Скорость и величина его падения ознаменовали начало серьезных изменений тренда. Хотя пик был завершен, взаимодействие с линией льда продолжалось в течение более шести месяцев.

Линии, показанные на рисунке 3.9 рассказывают бóльшую историю, когда проведены через недельной QQQ график (рис. 3.10). Здесь мы видим борьбу рынка в течение шести недель в апреле и мае, чтобы подняться выше линии поддержки января. Продавцы временно побеждают покупателей и опускают акцию ниже этой поддержки, но отсутствие последующей активности приводит к большому развороту. Это приводит к тесту исходной линии льда. После второго отката, в конце июля, акция делает новый подъём к линии льда. Закрытие недели, завершившейся 1 сентября 2000, держится выше льда, однако отсутствие последующей активности плюс нисходящий разворот на следующей неделе подчеркивают доминирование продавцов.

Цены возвращаются к нижней части торгового диапазона (область в кружке), где покупатели и продавцы заблокированы в пятинедельном поединке за первенство. Он говорит о последней надежде покупателей. Покупки появляются во время ликвидации коротких позиций, расположенных вокруг минимумов апреля-мая, фиксации прибыли трейдерами, которые продают шорты в начале сентября, и открытия длинных позиций у минимумов. Продавцы поглощают покупки и даун-тренд начинается всерьез. В то время как минимум марта был назван линией льда, та же метафора может быть применена к линии, проведенной через минимум января. На самом деле, линии поддержки, проведённые в нижней части любого торгового диапазона — на годовом или часовом графике — можно рассматривать с такой позиции. В долгосрочной перспективе, мы должны ожидать, что линия льда января 2000 года сыграет существенную роль во всех индексах Nasdaq. На самом деле, рост с минимума 2009 остановился напротив этой линии в 2012 году.

В этой книге, мы увидим еще много примеров взаимодействий цены с различными типами линий и каналов. Но еще один тип взаимодействия обязательно должен быть описан. Человек, который ввел меня в курс Уайкоффа, всегда подчеркивал важность апексов/вершин (треугольника). Он не рассматривал вершины (треугольника) в качестве так называемых «моделей продолжения». На самом деле, он не занимался распознаванием моделей вообще. Вместо этого он искал сужение цен и особенно на или вблизи точки двух сходящихся трендовых линий. Сама по себе вершина имеет малую или вообще не имеет прогнозирующей ценности. Она просто показывает, что амплитуда колебаний цен сократилась до точки равновесия между силами спроса и предложения. Это равновесие не может продолжаться, оно будет нарушено. Кое-кто ищет ответ в цене/объеме, указывающих на будущее направление. Часто доказательства противоречивы, пока какая-то необычная волна объема или разворот не перевесит чашу весов в пользу одной из сторон. Уайкофф описал поведение, которое предвещает направление рынка из застоя. Он писал:

Rollo Tape [pseud.], Studies in Tape Reading (Burlington, VT: Fraser, 1910), 104

Вершины (треугольника) на крупных графиках (месячном, годовом) могут быть особенно разочаровывающими, но они предлагают самую большую прибыль. Между концом 1960-х и 1980 года, мой друг и наставник искал подобные ситуации. До изменений в Налоговом кодексе относительно торговли фьючерсами, он заработал долгосрочные доходы, имея контракты на шесть месяцев или более. Это требовало покупки будущих контрактов и дальнейшего их держания с большим упорством. Часто позиции приходилось сворачивать несколько раз до возникновения ожидаемого движения цен. Как Уайкофф, он основал большую часть своих долгосрочных прогнозов на выводах от графиков крестики-нолики.

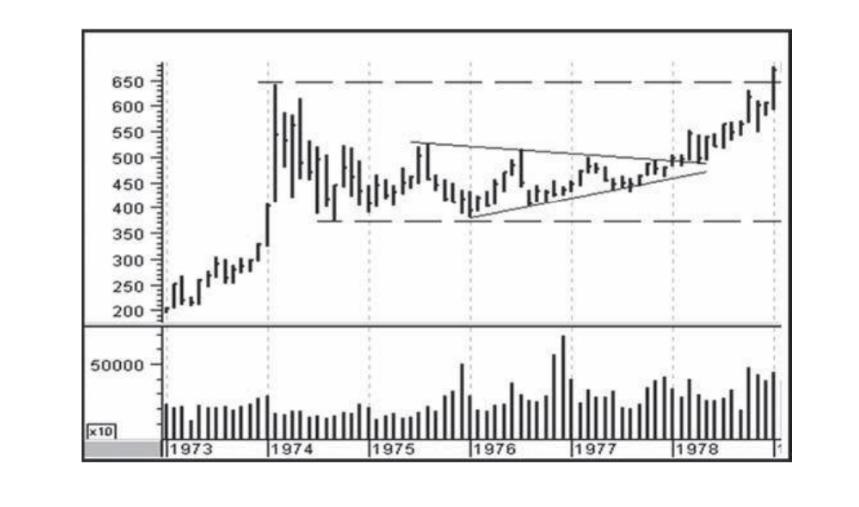

Одна из самых запоминающихся и затянувшихся вершин треугольника произошла на фьючерсах на серебро (рис. 3.11) между 1974 и 1977 году. Из-за бычьего тренда товаров, немногие трейдеры сомневались, что серебро, в конечном счете, двинется вверх из своего торгового диапазона, но ни один не знал, какое движение вверх станет «настоящим». С таким консенсусом бычьих ожиданий, это была прямая обязанность рынка срезать столько лонгов, сколько это возможно. Каждый подъем привлекал новое стадо спекулянтов, которые быстро разбегались на последующем спаде. Тем не менее, подсказки появились — в основном на дневном графике — покупатели неуклонно преодолевали продавцов. На месячном графике, необычный объём появился в ноябре-декабре 1976 года. Цены упали ниже минимумов этого периода лишь много лет спустя. В 1977 году, серебро нашло поддержку в июне. Хотя этот минимум был пробит в августе, цена закончила месяц в середине диапазона. Объем в августе 1977 был самый низкий в течение год — это подтвердило, что давление продавцов было исчерпано. Цены выросли мягко в течение двух месяцев и сузились в ноябре-декабре в точке вершины (треугольника).

«Прорыв» из этой верхушки произошёл наиболее невнятным образом: за месяцем узкого спреда последовал еще один месяц бокового движения. Как тяжело нагруженная машина, он неуклюже выезжал из гаража. Ап-движение марта 1978 создало расширяющийся спред, когда цена превысила хай 1975, но не было никакого вертикального взлёта. Сравните ценовое движение в январе-феврале 1974 году с ростом цен в течение 1978 года. Вертикальный подъем цены в течение первых двух месяцев 1974 года отражает ажиотаж спроса, спекулянты выпускают пар. Ни фанфары, ни волнения не сопровождали рост цен в 1978 году. Он вызывал сомнение, а не стремление купить. Цены повышались дальше, тестируя и повторно тестируя каждый уровень поддержки/сопротивления, пока покупатели постепенно преодолевали давление продаж. Количества серебра, предлагаемое на каждом уровне сопротивления, неуклонно поглощается по мере того, как владение металлом переходит из слабых рук в сильные руки. Медленное движение цены в серебре напоминает во многом движение, которое можно увидеть на одноминутном или пятиминутном графике. Читатели графиков уже давно признали значимость медленных ралли в отличие от бурных движений, где цены взлетают вверх. Подумайте о выражении Уайкоффа «постепенное укрепление цены.» Обращаясь к этому поведению, Хамфри Нил писал:

humphrey B. neill, Tape Reading and Market Tactics (Burlington, VT: Fraser Publishing,

1970), 118.

Следует добавить, что постепенное движение привлекает коротких продавцов, которые воспринимают медленные темпы как признак слабого спроса, и которые, когда вынуждены покрывать позиции, обеспечивают поддержку для дополнительных подъёмов цены. В итоге, прорыв из четырехлетнего треугольника на месячном графике серебра не начался с громкого объявления о начале нового восходящего тренда. Вместо этого он начался ползком и, в конце концов, пробился в один из самых больших бычьих рынков в истории фьючерсных рынков.

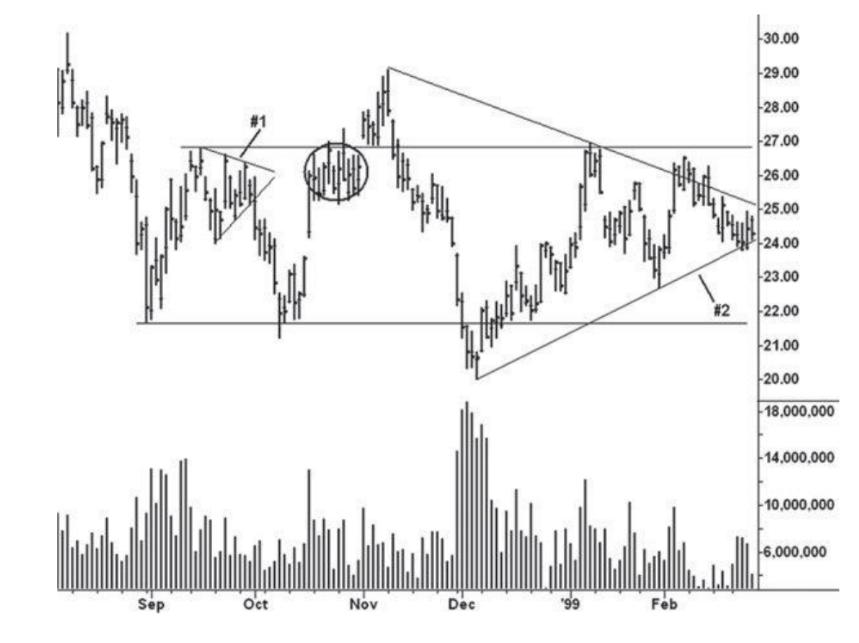

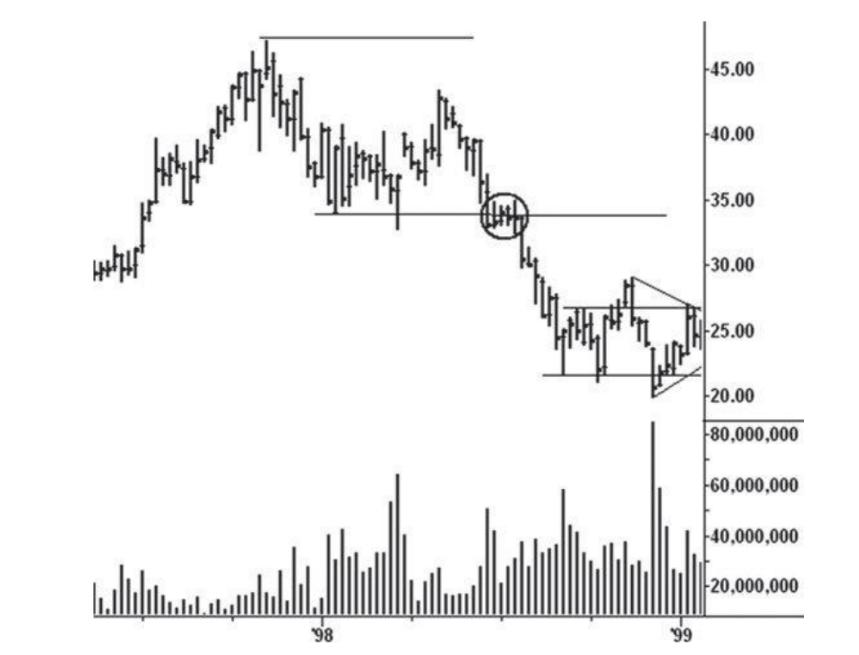

Мы только что рассмотрели, как классическая вершина треугольника разворачивается в течение нескольких лет. Меньшие вершины присутствуют в изобилии. Они рисуются простой разбивкой на треугольники трендовых линий, чтобы показать цены на стыке. Иногда разбиение на треугольники имеет смысл, в других случаях нет. Но это помогает выделить точку сжатия, как эти две на рисунке 3.12 Schlumberger (SLB).

На дневном графике мы видим огромные усилия, чтобы снизить цены ниже торгового диапазона. Однако, было небольшое пробитие, и акции быстро подпрыгнули обратно в торговый диапазон. Все продажи, которые возникли в течение недели 4 декабря, были удалены на последовавшем откате. На недельном графике, кульминация продаж произошла в начале декабря.В контексте дневного графика, где мы наблюдаем в деталях торговый диапазон от минимума сентября 1998, падение на больших объемах в декабре привело к развороту вверх. Он создал ралли в верхнюю часть торгового диапазона. Сокращение объема на откате к минимуму января было вторичным тестом минимума. Пока цены поднимались с минимума января, можно было заметить, что цены сужались в верхушку треугольника. Линии проведены через максимумы ноября-января и минимумы декабря-января, чтобы ограничить движение цены. Быстрый рост в начале января и в начале февраля отражает стремление покупателей. Затем акция откатывается к линии восходящего тренда и приходит в состояние покоя выше минимума января.

В последние 8 недель, показанных на рисунке 3.14, цены сузились в диапазоне 2,25 пункта. Это говорит о том, что что-то должно произойти в ближайшее время. Акция может начать подниматься из вершины треугольника и разворачиваться назад, или может сделать пробой вниз, а затем вернуться наверх. Если мы покупаем на прорыве или продаём на пробое вниз, наш риск возрастает и мы становимся уязвимыми для быстрого разворота.

Кульминация продаж в начале декабря, разворот от минимума декабря и способность акции сделать более высокую поддержку — все рисует бычью историю. Теперь давайте прочитаем сообщение от последних восьми ценовых баров.

В дни с 1 по 4 цены закрывались ниже и вблизи своих минимумов. Объем увеличивается в дни 3 и 4. Обратите внимание, что закрытия в дни с 3 по 5 сгруппировались в 44-центовом диапазоне, указывая на небольшой рост, несмотря на большое давление продаж. Ралли на 5-й день восполняет большую часть потерь предыдущих четырех дней, и большое увеличение объема свидетельствует о наличии спроса. В течение следующих трех дней цены сужаются в пределах диапазона 5-го дня, а объем истощается. Закрытия в дни с 5 по 7 сужаются в 31-центовый диапазон в то время, как акция приходит к мертвой точке. График говорит идти в длинную на 8-й день и поставить стоп ниже минимума 4-го дня. SLB открывается на уровне 25 3 марта, начав ралли до 44. Поведение цены/объема в точке вершины треугольника не всегда такое красивое. Много раз приходится иметь дело с более неоднозначной ситуацией. В этих случаях поведение, предшествующее вершине, обычно и определяет исход.

Как уже упоминалось, ценовое сужение является отличительной чертой верхушки треугольника. Когда это происходит на годовых графиках, эффект может быть самым драматичным. Один из величайших примеров такого произошёл на годовом графике сахара (рис. 3.15), где цены крутились в течение четырех лет в диапазоне бара 2000 года. В то время, я думал, что ближайшие фьючерсные цены подскочат до 16 центов — хая, сделанного в 1990-х годах.

Как выяснилось, и наличный и фьючерсный рынок несколько лет спустя поднялись выше 35 центов.

Теперь обратимся к незаконченной вершине на рисунке 3.16, недельном графике Home Depot. Как показано, когда я рассматриваю график впервые, я разбиваю его, рисуя соответствующие линии и выделяя те черты, которые заметны больше всего. Здесь мы видим, что цены выросли в конце 1999 года выше восходящего канала, проведенного от 1998 минимума, и мы делаем следующие замечания:

1. Вертикальный подъем цены в течение первых двух недель в декабре 1999 года, когда объем в течение второй недели является самым тяжелым с 1998 минимума.

2 .Распродажа в первую неделю января 2000 года является крупнейшей даун-неделей за годы и сопровождается самым тяжелым даун-объемом с 1998 минимума.

3. Поражающее ослабление движения вверх на ралли в середине марта, когда закрытия баров, обведённые кружком, предупреждают о надвигающейся беде.

4. Крошечный аптраст и огромный разворот вниз в течение второй недели апреля.

5. Поддержка сформировалась в мае над линией сопротивления апреля-июля 1999 года.

6. Небольшой аптраст на максимуме июля 2000, за которым следует разворот вниз на крупнейшем дневном объеме за вторую неделю августа.

Вместе эти элементы говорят о медвежьем настроении. В течение следующих нескольких недель, цены сузятся в вершине треугольника между линиями нисходящего тренда от максимума и линией восходящего тренда от минимума мая 2000 года.

Подробная информация об этой вершине находятся на Home Depot дневном графике (рис. 3.17). Здесь мы видим узкий торговый диапазон, охватывающий 16 дней. Он сформировался в широком диапазоне (точка 6) на недельном графике. На 9-й день цены пробиваются под нижнюю границу диапазона, но никаких последующих продаж не происходит. Этот минимум тестируется на 13-й день, где акция закрывается на минимуме. Снова продавцы не смогли воспользоваться преимуществом медвежьего движения. Акция поднялась на 15 день выше торгового диапазона, но соскользнула немного на закрытии. Силы покупателей больше нет, так как акция падает в последний день и закрывается ниже минимума бара 15. Даун-объем в последний день является крупнейшим с минимума августа. Теперь у нас есть последовательность поведения, в соответствии с которой нужно действовать. Никто не знает наверняка, продолжится ли торговый диапазон и будет ли цена продолжать крутиться дальше к вершине. Но небольшой аптраст в контексте угнетающе медвежьего недельного графика увеличивают вероятность пробоя вниз. Шорты устанавливаются на закрытии или открытии следующего дня и стопы располагаются выше максимума 15-го дня. На следующий день акции упали до 51,12. Четыре дня спустя они достигли 35, где огромный объем просигнализировал о кульминационном действии. Я понимаю, что некоторые из поворотов и изгибов в пределах небольшого торгового диапазона временами являются бычьими. Но падение рынка в область, где предложение в прошлый раз преодолело спрос (точка 6), рассматривается в первую очередь. Это должно сосредоточить любого на идее поиска возможности продать, вместо того, чтобы быстро открывать длинную сделку.

«Сделки на горизонте» (Trades about to happen), или Современная адаптация метода Вайкоффа — книга, которую написал Дэвид Вайс — международный авторитет по методу Вайкоффа. Опубликовано в 2013. Переведено в Институте Спроса и Предложения. Cсылка на оригинал